お金に関すること家づくりコラム

2021/08/11

絶対知っておくべき住宅ローン減税についてご紹介します!

こんにちは!クレバリーホーム東濃店です!

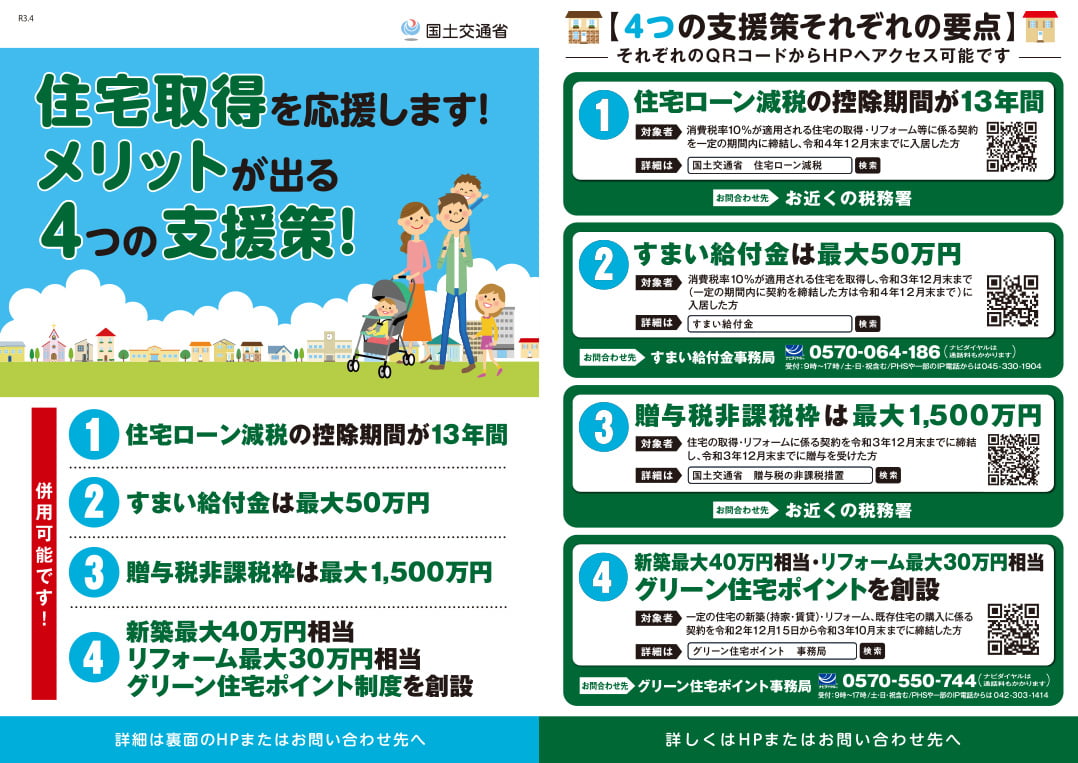

今回はとってもお得にマイホームの取得が可能な「住宅取得支援策」の中から「住宅ローン減税」をご紹介します!

実は今、「住宅ローン減税」は減税期間が10年から13年に延長なり、さらにお得に住宅取得が可能になったのです。

そこで、知らなかった方はもちろん、知っている方に向けても改めて「住宅ローン減税」をご紹介したいと思います。

住宅ローン減税とはどんな制度?

「住宅ローン減税」は正式には「住宅借入金等特別控除」という制度です。

新築住宅などマイホームを取得する方のほとんどは住宅ローンを利用されると思います。

ローンには当然金利があるので、返済するお金は借りた金額より多くなります。

例えば3,000万円を1%の金利で借りるとすると、1回目の返済では3,000万×0.01÷12=約2万5,000円の利息がかかります。さらに2回目以降の返済にも、元金の残高に応じて利息がかかります。

このように計算していくと、30年返済の総支払利息は約474万円、総支払額は約3474万円にものぼります。

(※ローン返済で多く使われる元利均等方式で算出)

「住宅ローン減税」はわかりやすくいうと、住宅ローンの金利の負担を軽減する制度。

年末調整もしくは確定申告により、年末(12月31日)時点での住宅ローン残高の1%が一定の期間、所得税額等から控除されます。所得税だけで控除しきれない場合は、住民税からも控除が受けられます。

(国土交通省 住宅ローン減税制度の概要 https://sumai-kyufu.jp/outline/ju_loan/#article2)

住宅ローン減税の減税期間が延びた背景

住宅ローン減税の減税期間が延長されたのは、新型コロナウイルスによって日本経済が大きなダメージを受けたからです。減税期間を延長し、住宅への投資や支出を増やすことで経済の回復を図っています。住宅への投資や支出は、民需主導で経済を成長軌道に戻していくために大切な要素なのです。

住宅ローン減税の対象条件

「住宅ローン減税」の対象となるのは以下の条件を満たしている方です。

要件

要件1 住宅ローン減税を受ける人が自ら居住する

住宅の引き渡し、または工事完了から6カ月以内に、住宅ローン減税を受ける人自身が住むこと(投資目的の物件は対象になりません)。賃貸用住宅、別荘、セカンドハウス、親や子どものために建てた住宅で、自分が住まない場合は対象となりません。実際に本人が居住しているかどうかは住民票で確認されます。

要件2 住宅ローンの借入金の返済期間が10年以上

要件3 合計所得金額(※)が3000万円以下

夫婦が別々に借りるペアローンの場合、所得はローンを組む人それぞれで判断するため、各人の合計所得金額(※)が3000万円以下であることが要件。

要件4 床面積は原則50m2以上。所得1000万円以下の方は40m2以上

対象となる住宅の床面積は原則50m2以上、ただし、合計所得金額(※)が1000万円以下の人に限り40m2以上50m2未満でも対象になります。床面積は、不動産登記上の床面積のことなので、登記簿で確認しましょう。但し、住宅の一部を店舗や事務所などで事業の経費としている場合は、床面積の2分の1以上を自己の居住用として使う場合に限ります。

要件5 増改築・リフォームの場合の追加要件、工事費が100万円超

増改築・リフォームの場合も要件1~4は共通。ただし、要件4の「床面積の2分の1以上が自己の居住用」の部分は、「増改築・リフォーム費用の1/2以上が自己の居住用」となります。増築する床面積についての条件はありません。

※合計所得金額とは?

合計所得金額とは、給与所得、事業所得などに、土地や建物、山林などを譲渡した場合の所得、公的年金等に係る所得、利子、配当、退職金に係る所得(非課税所得を除く)などすべての所得の合算になります

契約期間

注文住宅の場合 令和2年10月~令和3年9月末まで

分譲住宅等の場合 令和2年12月~令和3年11月末まで

(入居期限は注文住宅、分譲住宅等を問わず、令和3年1月~4年12月末まで)

住宅ローン減税に必要な手続き

「住宅ローン減税」を受けるためには、入居した年の翌年に確定申告をする必要があるので注意しましょう。

・初年度の手続き

「住宅ローン減税制度」を受けるためには、住所地等の管轄の税務署の受付に必要書類を提出し、確定申告(還付申告)をします。税務署への時間外収受箱への投函・郵送も可能、また自宅から国税庁のホームページにアクセスし、確定申告書作成コーナーから申請書を作成して電子申告(e-Tax)もできます。

・2年目以降の手続きは年末調整で対応

初年度に確定申告をすれば、2年目以降は手続きがラクになります。確定申告を行った年の10月ごろに、税務署から翌年以後の年数分(適用期間13年の場合は12枚)の「特別控除申告書」が送付されます。会社員(給与所得者)は、勤務先に「特別控除申告書」を提出すると、年末調整で控除を受けることができます。個人事業主は、確定申告の際に税務署に提出します。「特別控除申告書」には、住宅の取得金額と借入金の残高を比較するところがあり、いずれか低い方を記入する欄があります(減税額計算のもとになります)。住宅ローンを借り入れている金融機関から送られてくるハガキ(年末残高等証明書)も必要です。

まとめ

「住宅ローン減税」についてお分かりいただけたでしょうか。「住宅ローン減税」は手続きなどに注意が必要ですが、契約期限及び入居期限を守ることができれば多くの方が対象になる制度かと思います。

2021年8月現在は「住宅ローン減税」以外にも、とってもお得にマイホームが取得が可能な「住宅取得支援策」がございます。まだマイホームの計画をされていない方も是非この機会にご検討されてはいかがでしょうか。相談なども受け付けておりますので、是非クレバリーホーム東濃店までお問い合わせください。

「住宅取得支援策」の詳しい説明はこちら

※国土交通省の説明サイトへ飛びます。

クレバリーホーム可児店にも同様の記事を掲載しております。

(https://cleverly-kani.com/column/mortgagetaxcut/)

高品質タイル・住み心地の良い新築・注文住宅なら「クレバリーホーム東濃店」へ。

この記事を書いた人

メールマガジンはじめました

施工実例や土地情報・限定キャンペーンなどのお得情報を配信するメールマガジンをはじめました。

メールマガジン登録希望の方はこちら↓↓↓